Złoto w koncepcji wspólnej waluty BRICS cz. II

Koncepcja wspólnej waluty krajów BRICS i dywagacje na temat potencjalnej roli złota w niej, to od kilku lat idea będąca przedmiotem mniej lub bardziej poważnych rozważań i spekulacji. Ma ona wielowymiarowe znaczenie, gdyż dotyczy zmian zakresu monetarnego, w który wpisany jest trend de-dolaryzacyjny.

W pierwszej części naszej analizy przedstawiliśmy profile dolara amerykańskiego i złota. Pierwszy z nich stanowi umiędzynarodowioną podstawę dzisiejszego systemu monetarnego. Drugi stanowił podstawę monetarną poprzednich systemów, później służąc jako fundament rezerwy cząstkowej. Obecnie działa, jako aktywo o wysokiej płynności i kapitalizacji oraz bezpieczna przystań do zabezpieczania się przed szokami geopolitycznymi i monetarnymi. W drugiej części cyklu skupimy się na Euro, jego porażce i wnioskach, jakie należy wyciągnąć, ewolucji oficjalnych rezerw banków centralnych i alokacji złota wśród nich.

Ze względu na obszerność poruszanego zagadnienia postanowiliśmy podzielić je na kilka odrębnych części tworzących wspólną całość. Tym samym informujemy, że dystrybucja informacji o złocie per se może być zatem nierównomierna.

Euro - wczesna próba de-dolaryzacji czy tylko mechanizm unifikacyjny?

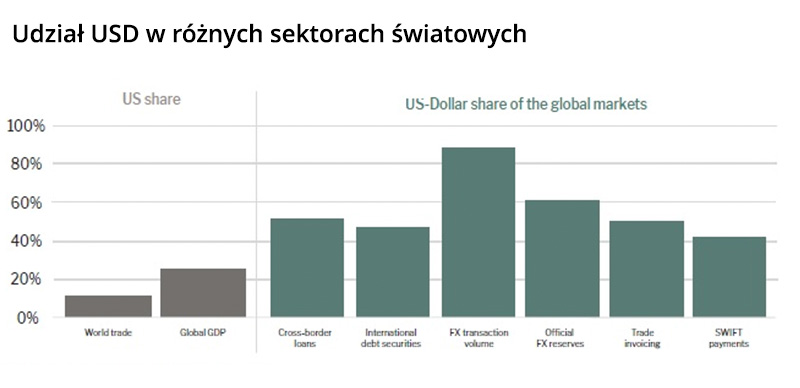

Jak napisaliśmy w części pierwszej cyklu - dolar jest królem. Jest najbardziej płynną, rozpoznawalną walutą fiat świata. Jest smarem dla trybów światowej gospodarki i finansów. Dominuje w międzynarodowych finansach, jako waluta finansowa, inwestycyjna i rezerwowa. Wykorzystanie dolara amerykańskiego jest rozproszone geograficznie, a duża część aktywności ma miejsce poza granicami USA - wśród nich najbardziej widoczny jest rynek eurodolara. I choć gospodarka amerykańska stanowi zaledwie 1/4 globalnego PKB, to około połowa wszystkich kredytów transgranicznych i międzynarodowych papierów dłużnych jest denominowana w USD, a 40% wszystkich płatności międzynarodowych dokonywanych jest w dolarach. Dominacja ta jest szczególnie widoczna na rynkach walutowych, gdzie 85% wszystkich transakcji odbywa się w dolarach. W końcu, chcąc zostać uczestnikiem rynku, należy przygotować się, że większość aktywów będących przedmiotem handlu międzynarodowego jest wyceniana w USD. Wreszcie, dolar zachowuje status podstawowej waluty rezerwowej świata, stanowiąc w III kwartale 2022 roku 59% oficjalnych zasobów walutowych. Ta liczba może być jednak traktowana zarówno, jako oznaka siły, jak i porażki.

Udział USD w różnych sektorach światowych. Źródło: S. Murau, F. Pape, T. Pforr, The Hierarchy of the offshore US dollar system on swap lines, the FIMA Repo Facility and Special Drawing Rights.

Zasoby oficjalnych rezerw dolarowych gwałtownie wzrosły po kryzysie wschodnioazjatyckim w 1997 roku. Wzrosły one z "zaledwie" 1,6 bln USD w 1997 r. do 12 bln USD w połowie 2020 r. Wzrost akumulacji rezerw był szczególnie widoczny w Azji i na Bliskim Wschodzie, na czele z Chinami, Japonią i Arabią Saudyjską. Jako forma samo-ubezpieczenia, rezerwy walutowe sygnalizują, że kraje mają płynne aktywa, aby sprostać szokowi płynnościowemu lub nagłemu odwróceniu przepływów kapitałowych.

Czy tak się stało w Europie? Unia Europejska (w swojej przed-unijnej formie) od dziesięcioleci stawiała mocno na dolara amerykańskiego. Ale w 1999 roku, UE spełniła długoterminowe marzenie swoich ojców założycieli. Wprowadziła swoją nową, długo oczekiwaną walutę - Euro. Na tamtym etapie służyła ona tylko do międzybankowych transakcji bezgotówkowych. Monety i banknoty ze znakiem "€" zaczęły zastępować stare franki, marki i guldeny w 2002 roku. Jednak idea wspólnej waluty w bloku była od początku obarczona pewnym błędem. Nabywcy amerykańskich obligacji skarbowych byli skutecznie zabezpieczani przez US Treasury – Ministerstwo Finansów największej gospodarki świata i politycznego hegemona. Natomiast nabywcy obligacji unijnych nie mogli natomiast kupować długu całej strefy euro. Zamiast tego posiadali możliwość zakupu dług określonego członka UE, tylko denominowanego w euro. Jak można sobie wyobrazić, ekspozycja na dług silnej gospodarki niemieckiej, była wyceniana znacznie lepiej niż w przypadku słabej Hiszpanii, Włoch czy Grecji, gdzie gospodarki podupadały a wydatki i dochody budżetowe były mocno niezrównoważone.

Strefa euro nie miała wspólnego rynku długu, choć idea ta była skutecznie dyskutowana od czasu raportu Spinnellego przyjętego przez Parlament Europejski w 1981 r. oraz w tzw. białej księdze Komisji Delorsa w sprawie wzrostu, konkurencyjności i zatrudnienia w 1993 r. Jednak żadne odpowiednie kompetencje fiskalne nie zostały dobrowolnie przekazane UE przez kraje uczestniczące. W rezultacie powstał obszar jednolitej polityki monetarnej, w skład, którego wchodziły kraje heterogeniczne gospodarczo, często konkurencyjne wobec sąsiadów, prowadzące skrajnie różne polityki fiskalne. Z każdym rokiem pogłębiało to nierównowagę makroekonomiczną w strefie wspólnej waluty. To skutecznie sprawiło, że Euro nie było w stanie konkurować z dominacją dolara amerykańskiego. Choć można spekulować, czy kiedykolwiek było to w koszyku idei stojących za EUR. Priorytetem od początku było stworzenie wspólnego rynku i wzajemne uzależnienie, związanie i zbliżenie państw UE.

Początkowo implementacja Euro dała ciekawy efekt. Na 10-letnich obligacjach, używanych powszechnie do oceny atrakcyjności inwestycji, różnica między rentownością obligacji niemieckich i greckich, która wynosiła 6%, spadła w 2001 roku do zaledwie 0,5%. Nic dziwnego, że mocno zadłużone kraje Południa (Portugalia, Włochy, Grecja, Hiszpania, znane później pod akronimem PIGS) goniące znacznie bardziej rozwinięte kraje Północy, nie były w stanie oprzeć się pokusie finansowania takiego cywilizacyjnego przyspieszenia tanim pieniądzem. Ale to, co wydawało się działać w czasie pokoju, zaczęło zawodzić w czasie kryzysu płynności. Globalny kryzys finansowy lat 2007-2008, a następnie kryzys strefy Euro z lat 2011-2013 obnażyły wszystkie wady i wewnętrzne demony UE. Okres przed nimi oznaczał szczyt dla rozpoznawalności, wagi i wartości EUR. Następujący po tym długoterminowy spadek ukazał wszystkie wady i wewnętrzne demony w UE.

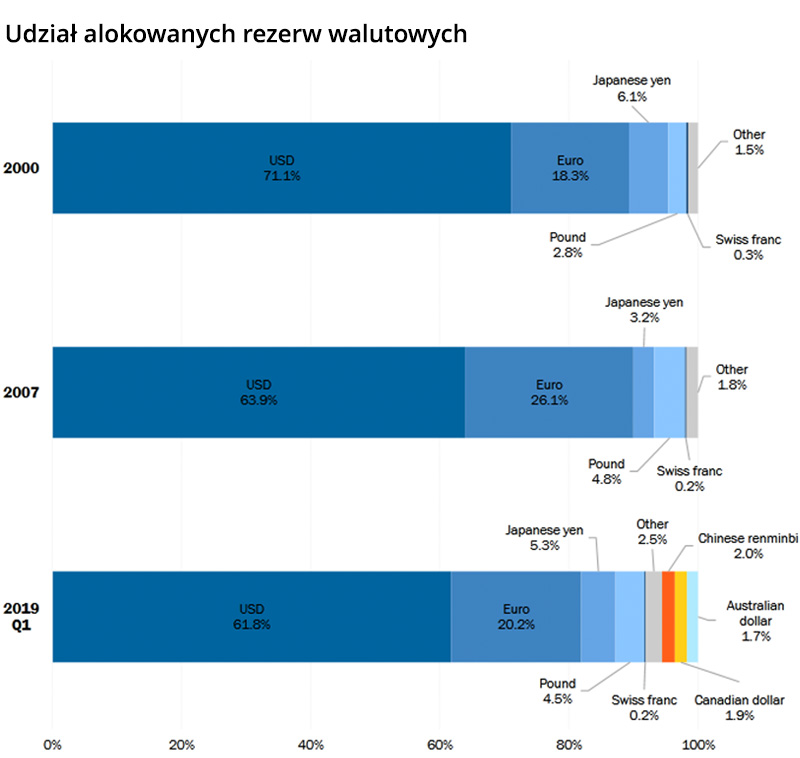

Jeśli chodzi o udział w rezerwach, to polecamy zapoznać się z poniższą ilustracją. Powstanie EUR z początkiem nowego tysiąclecia na poziomie 18,3% nie może być przypisane wielkiej światowej akceptacji nowej europejskiej waluty. Po prostu odpowiadało to udziałowi w rezerwach, marek niemieckich, guldenów holenderskich i innych walut europejskich, które to EUR zastąpiło. W ciągu kilku lat umocniło ono swoją pozycję międzynarodową, osiągając szczyt w 2007 roku, by w czasach nam już bliższych cofnąć się do poziomu bliskiego 2000 roku. Dolar stracił kilka punktów procentowych na rzecz euro, ale waluta europejska straciła z kolei swój „funt ciała” na rzecz Chin, Australii i Kanady. Zjawisko to dowodzi, że pole dominacji 4 wielkich walut rezerwowych (USD, EUR, GBP, JPY) ulega obecnie defragmentacji.

Źródło: S. Murau, F. Pape, T. Pforr, The Hierarchy of the offshore US dollar system on swap lines, the FIMA Repo Facility and Special Drawing Rights.

Wady konstrukcyjne strefy Euro - zamierzone czy przypadkowe?

Bez dalszej integracji strukturalnej w ramach bloku, Euro jako waluta nie będzie w stanie prosperować na skalę międzynarodową w czasach de-globalizacji i de-couplingu, wbrew temu, co przepowiedział lata wstecz Alan Greenspan:

„Jestem absolutnie sobie wyobrazić, że euro zastąpi dolara, jako waluta rezerwowa, lub będzie wymieniane, jako równie ważna waluta rezerwowa.” Taka waluta Euro-zony, potencjalnie może stanowić zagrożenie dla dominującej pozycji dolara. Tak długo, jak euro trzyma się roli tylko lokalnej, ponadnarodowej waluty handlowej w bloku (jak frank CFA w Afryce), nie stanowi to zagrożenia dla pozycji dolara. W aktualnej formie należy je traktować po prostu jako zamiennik dla kilku walut europejskich, ale bez wypracowania silnych mechanizmów obronnych. Próby stworzenia silnego umiędzynarodowionego euro mogą jednak doprowadzić do stworzenia warunków i kontr działań mających na celu zaszkodzenie strefie euro w formie cichej wojny walutowej. Tak jak to się stało z japońskim jenem, kiedy próbował się umiędzynarodowić w latach 80-tych. Wielu badaczy i komentatorów sugeruje, że stało się to pod silnym wpływem Stanów Zjednoczonych. Jest to zjawisko interesująco opisane w książce "Princes of the Yen" autorstwa Richarda Wernera.

Jak wspomniano, gospodarki narodowe i regiony w UE nie są równe, nie wspominając nawet o całkowicie odmiennych podejściach do budżetu. Na przykład holenderski rolnik i jego sycylijski kolega żyją w różnych jurysdykcjach, z różnymi rodzajami trzody i upraw. Stosowanie tej samej polityki do dwóch zupełnie odrębnych podmiotów (pomimo podobieństw zawodowych) jest błędnym podejściem i może skutkować zupełnie innymi efektami niż zamierzone. Europejski Bank Centralny we Frankfurcie odpowiada za politykę monetarną euro na całym kontynencie. Po poprzednich bankach centralnych obecnej strefy euro odziedziczył prawa do regulowania stóp procentowych w celu walki z inflacją i stymulowania gospodarki w czasach kryzysu. Jednak stosowanie tych zasad w całym bloku, mimo dużych nierówności, może zepchnąć włoskiego rolnika na skraj ubóstwa, podczas gdy jego holenderski odpowiednik może przetrwać tylko dzięki większej płynności. Podobnie stało się w sektorze bankowym po kryzysie strefy Euro. Włoskie obligacje były uważane za gwarantowaną stratę w środowisku niemal zerowych stóp procentowych. Jedynie spekulanci i EBC dokonywali ich zakupów. Z drugiej strony, niemieckie obligacje nadal cieszyły się zainteresowaniem i to pomimo negatywnych stóp. Kilka lat później, kiedy stopy procentowe rosną, niemieckie obligacje nadal są uważane za dobry wybór, chociaż całe środowisko długu może być uważane za trudne. Jednak Włochy, podobnie jak wszystkie kraje PIGS, pozostają obciążone, ponieważ ich mocno zadłużone gospodarki muszą teraz płacić większą rentowność kuponu.

Stąd kolejna kwestia, związana z transferem kapitału i ludzi. Mieszkańcy Unii Europejskiej mają silne poczucie przynależności do jej krajów narodowych. Ci, którzy czują się przede wszystkim "Europejczykami", są w ogromnej mniejszości. Kwestie narodowościowe nie są tak powszechne w czasach dobrobytu, ale mogą pojawić się w czasie trudności finansowych lub być po prostu podsycane przez media i polityków, jak w przypadku: Brexitu. Tego typu podejście jest jeszcze bardziej widoczne w transferach kapitałowych. W czasie kryzysu greckiego wielu indywidualnych decydentów w krajach UE podjęło decyzję o nieudzielaniu wsparcia Grecji, gdyż wpłynęłoby to na indywidualne nadwyżki handlowe i byłoby trudne do wytłumaczenia swoim własnym wyborcom. Bailout był, więc prowadzony głównie przez EBC jako część tzw. „troiki”.

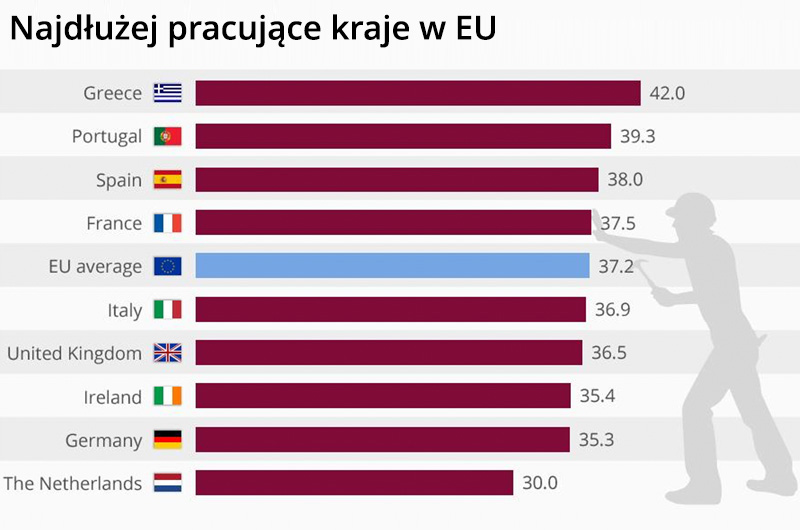

W rezultacie bogata północ całkowicie zapomniała, że ich dobrobyt został zbudowany we współpracy z europejskim południem. Nierównowaga w systemie TARGET 2 - utrzymującym wewnętrzny bilans handlowy w strefie euro - jest najlepszym przykładem tego, kto ekonomicznie najbardziej skorzystał na integracji. Przecież Niemcy, dumpingując ceny pracy, obniżały swoją inflację, eksportując ją gdzie indziej. Niemiecki pracownik mógł, więc być mniej wydajny niż jego grecki odpowiednik, który wbrew powszechnej i krytycznej opinii nie był "leniwy". A taki eksport inflacji nie pozostał bez wpływu na ostateczne ceny towarów.

Podsumowując - idea europejskiego wspólnego rynku długu, była ponownie poważnie rozważana podczas pandemii Covid-19 w 2020 roku. Nie udało się jej jednak przetrwać samego wirusa.

Źródło: https://nikana.gr/en/blog/3306/the-greeks-work-the-most-in-europe

Na rynku wewnętrznym Euro zastąpiło dotychczasowe waluty narodowe i zaczęło być powszechnie używane. Wprowadzenie jednak jakichkolwiek zmian do aktualnego statusu waluty rozliczeniowej strefy wymagałoby jednak zmian legislacyjnych w UE, które z kolei wymagają jednomyślnego poparcia. Biorąc pod uwagę jak istnienie wspólnej waluty czyni głównym beneficjentem Niemcy, Benelux i Francję, kosztem słabszych gospodarek, nie jest to możliwe rozwiązanie. Przynajmniej w aktualnych granicach UE. Oznaczałoby to również, że kraje o silnych bilansach lub po prostu trzymające swoje wydatki na smyczy, musiałyby zaakceptować część długów swoich odpowiedników. W oczach eurosceptyków byłoby to narzucenie dominacji UE. W oczach Północy byłaby to utrata zysków handlowych i wzięcie odpowiedzialności za czyjeś długi.

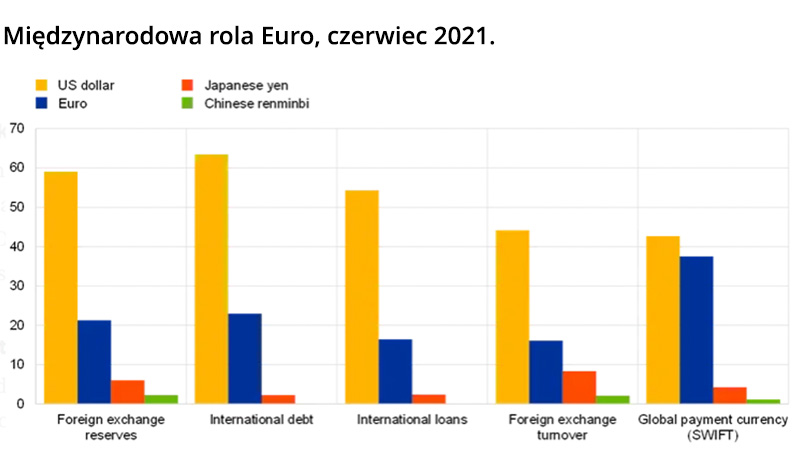

Źródło:www.ecb.europa.eu

Ewolucja rezerw walutowych - przeszłość i teraźniejszość

Po omówieniu Euro, jako drugiej pod względem wielkości waluty rezerwowej świata, należy przejść do omówienia faktycznego udziału w rezerwach.

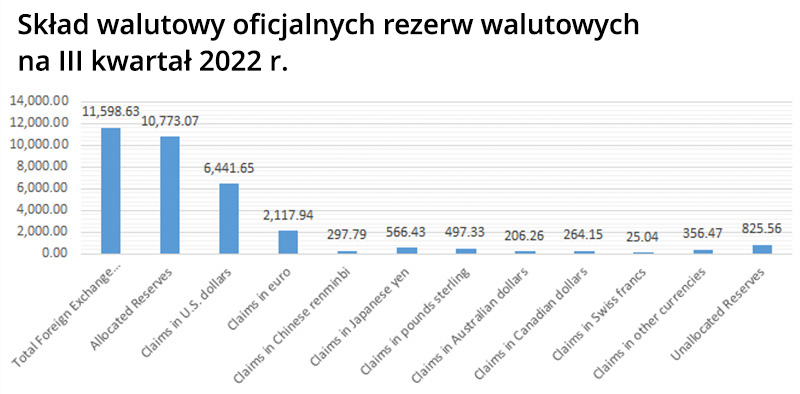

Wspomniane wcześniej 12 bln USD w wartości alokowanych rezerw, to permanentny przypadek w zasadzie od przeszło dekady. W II kwartale 2011 r. rezerwy światowe przekroczyły narastająco 10 bln USD, by już nigdy nie spaść poniżej tego poziomu. Przez ostatnią dekadę oscylowaliśmy w przedziale od 11 do prawie 13 bln USD w oficjalnych rezerwach. Poniższy zestaw bazuje na danych Międzynarodowego Funduszu Walutowego i odzwierciedla dane za Q3 2022. Na 11,5 bln USD znamy dokładną alokację 10,7 bln (92,88%) całej wartości. Dolar amerykański znajduje się na poziomie 59,79%, co stanowi lekkie odbicie od dna osiągniętego w Q4 2021 na poziomie 58,81%. Euro zeszło poniżej 20% w Q2 2022 i obecnie stanowi 19,66%. To oznacza jednak stopniowe zmniejszanie się wpływu i siły strefy Euro. Funt szterling (4,62%) odbił się nieco w górę do 4,62% od 2020 roku, a japoński jen kontynuuje swój spadek (5,26%) wraz z długoterminowym spadkiem wartości.

Źródło:imf.org

Chińskie Renminbi odpowiada za 2,76% ogólnych rezerw. Jest to powolny i stały postęp, więc 3% w porównaniu z 60% reprezentującymi amerykańskiego dolara (oba zaokrąglone w górę), nie wydaje się być znaczącą wartością. A jednak powinno być, bo Chiny zaczynały od zera. Chiny niechętnie przechodzą na wymienialność walutową do rachunku kapitałowego. Ich przywódcy obawiają się, że ów w formie otwartej mógłby doprowadzić do importowanych kryzysów i osłabić kontrolę nad własną chińską gospodarką.

Ale nieograniczony dostęp do głębokich i płynnych chińskich rynków kapitałowych nie musi być niezbędny do umiędzynarodowienia RMB. Renminbi może bowiem zyskać taką rolę poprzez jego wykorzystywanie w fakturowaniu i rozliczaniu chińskiego handlu zagranicznego oraz płatności. Chiny stworzyły przecież globalną sieć rozliczeń i płatności, dzięki czemu możliwe jest obecnie przeprowadzanie transakcji transgranicznych w RMB w wielu różnych jurysdykcjach. Rozwój RMB jako waluty rezerwowej musiał zatem nadążać za rozwojem handlu fakturowanego w RMB, niezależnie od ograniczonej otwartości rachunku kapitałowego Chin. Było i mogło to być osiągnięte dzięki utrzymaniu i rozwojowi inicjatyw Pasa i Szlaku. A w założeniach inter-nacjonalizacyjnych RMB pomaga dodatkowo osiąganie powiększanej, stopniowej zależności nad niektórymi rynkami. W oczach społeczności międzynarodowej, Afryka Wschodnia czy część republik środkowoazjatyckich może nie są wartymi uwagi, chyba że kumulatywnie jako regiony. Ale odnotować należy na pewno przejmowanie dużych rynków, niedawno oderwanych od zachodnich, jak np. rynek rosyjski. A ten ustami swojego prezydenta deklaruje ostatnimi czasy potrzebę umiędzynarodowienia chińskiej waluty. Więcej jednak o Juanie Renminbi, Chinach i BRICS w całości w części kolejnej.

Wracając do oficjalnych rezerw - fantastycznie byłoby mieć oficjalne dane dla wszystkich gospodarek zaawansowanych i rozwijających się. Problem w tym, że Międzynarodowy Fundusz Walutowy przestał publikować dane z takim podziałem wraz z końcem I kwartału 2015. Również rezerwy walutowe są w wielu przypadkach poufne ze względu na wrażliwą naturę takich danych. Dlatego też raczej niemożliwe jest uzyskanie dokładnych danych dla każdego kraju. Możliwe jest jednak np. porównanie Q3 2014 - Q1 2015 w kontekście zbiorczym rynków rozwiniętych i rozwijających się:

Źródło:Kompilacja na podstawie imf.org

Rynki wschodzące wykazały mniejszy udział w rezerwach „alokowanych”, czyli po prostu określonych jako konkretne wartości i konkretne waluty. Na początku lat 2000, kiedy Chiny i inne rynki wschodzące zaczęły gromadzić ogromne ilości rezerw, w rezultacie czego – przynajmniej oficjalnie - oszacowanie składu walutowego ich rezerw stało się niemożliwe. W związku z tym MFW wprowadził rozwiązanie - stworzył nową kategorię zwaną rezerwami nieprzydzielonymi i podawał skład walutowy tylko rezerw przydzielonych. Na zasadzie: „Mamy worek warty 1000 uncji srebra, ale w worku może znajdować się złoto, diamenty, sznurek i babciny fartuch. Kiedyś policzymy, a na razie raportujemy wartość dolarową”. Ale jedna rzecz się nie zmieniła - MFW nie ujawnił, które kraje nie podały składu swoich rezerw walutowych, czyli które kraje były odpowiedzialne za nieprzydzielone rezerwy. Ponownie, w odniesieniu do Chin wiemy, że te i niektóre inne gospodarki zaczęły dopiero w 2014 r. raportować MFW skład walutowy swoich rezerw walutowych. Robiły to jednak tylko w sposób stopniowy, aby chronić poufność tych informacji.

Zrozumiała wydaje się również różnica pomiędzy wyższym udziałem USD wśród rynków wschodzących, choć tylko o kilka procent. Euro i jen japoński nie były tak popularne, a relatywną siłę GBP można tłumaczyć tym, że wiele rynków wschodzących było kiedyś częścią Imperium Brytyjskiego.

Uważni czytelnicy zapewne zauważyli już, że brakuje jednego z bohaterów tej analizy...

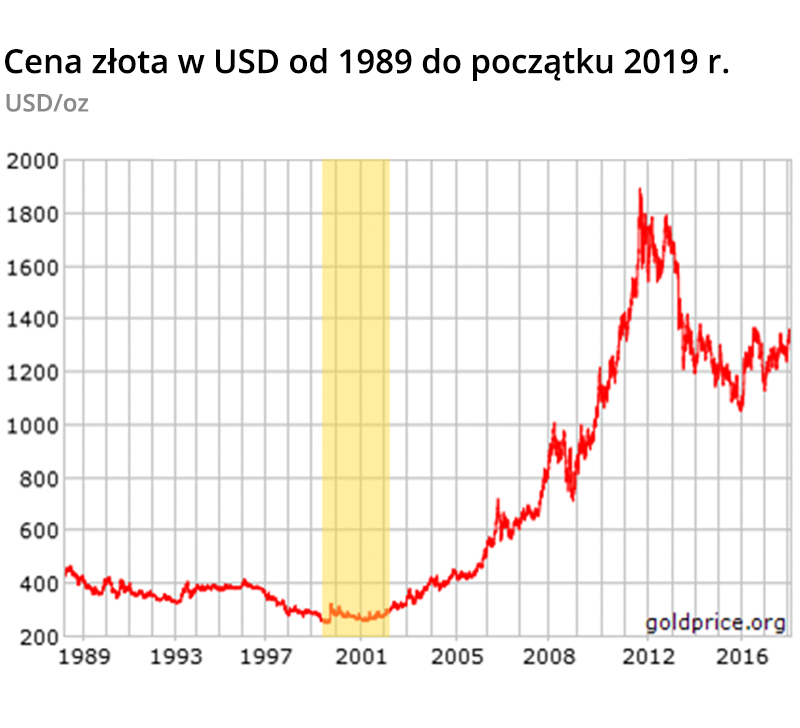

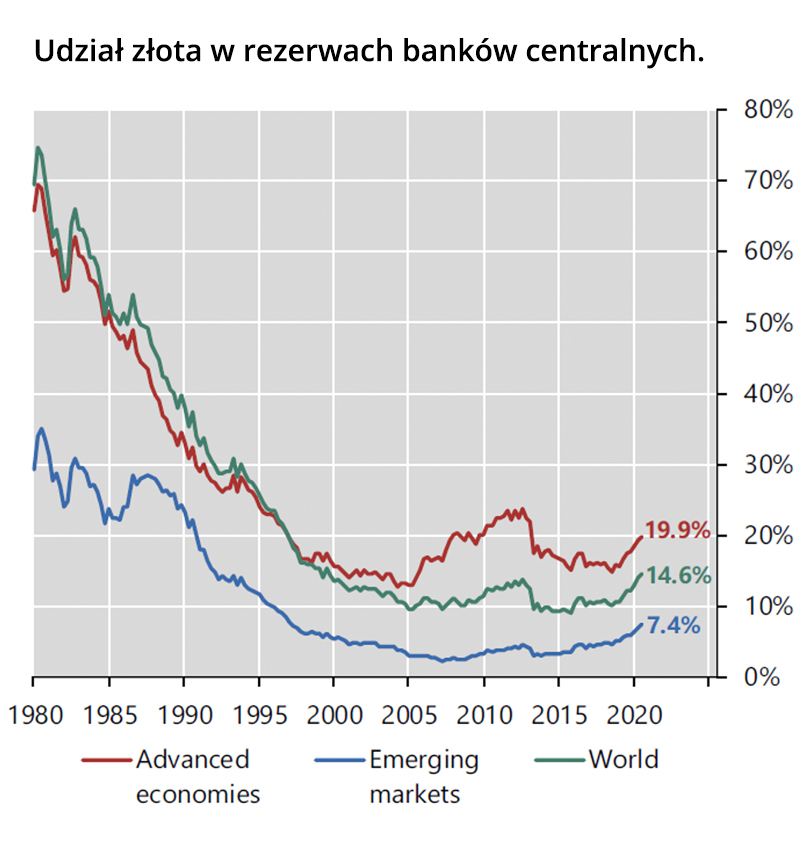

Argumenty za złotem jako obowiązkowym aktywem rezerwowym

Złoto nadal stanowi ważną część rezerw walutowych wielu krajów. Przez okres od upadku Bretton Woods i mającego być jego następcą Porozumienia Smithsoniańskiego, złoto było powoli zastępowane jako aktywo rezerwowe przez inne waluty. W 1991 r. było to zbiorczo 25%. W 2001 roku jako szczytowy efekt dziesięcioleci wyprzedaży, było to już tylko 11%. Natomiast według danych Międzynarodowego Funduszu Walutowego z 2020 roku, żółty metal stanowi 14,6% wszystkich światowych rezerw. Można zatem powiedzieć, że utrzymuje stabilny udział 10-15% co najmniej od końca lat 90. Jednak poprzednie rozdziały wyraźnie pokazują, że około 15% dwie dekady temu vs 15% dzisiaj oznacza inny wolumen, większy o prawie o 7,5 razy, jeśli nie brać pod uwagę czynnika cenowego. Po jego uwzględnieniu, wzrost nadal pozostaje imponujący.

Źródło:www.bogaty.men

Do końca trzeciego kwartału 2020 roku gospodarki zaawansowane posiadały łącznie około 20% złota jako procent swoich oficjalnych aktywów, podczas gdy udział w krajach wschodzących i rozwijających się wynosił zaledwie 7,4%. Warto przy tym zauważyć, że od tego momentu mieliśmy do czynienia z dwoma kolejnymi latami bardzo silnych zakupów dokonanych przez banki centralne, zwłaszcza azjatyckie. Omówiliśmy to głębiej w naszej analizie "Trendy podażowe i popytowe na złocie 2022 r.".

Źródło:BIS Working Papers No 906

Silna obecność Azji wśród kupujących nie oznacza jednak, że zbiorowy Zachód całkowicie stracił zainteresowanie złotem. Według Światowej Rady Złota, oficjalne rezerwy banków centralnych wynoszą ponad 32 tys. ton złota, z czego same USA są w posiadaniu ponad 8 tys. ton, a kraje UE zbiorczo w swoich skarbcach trzymają łącznie ponad 10 tys. ton. Przypominamy, iż cały czas mowa o instytucjonalnych wolumenach banków centralnych. Pomijamy tu zatem możliwą „mobilizację” prywatnego kruszcu w formie dobrowolnej lub przymusowej.

Źródło:www.gold.org

Przyglądając się bliżej, można również zauważyć, że indywidualnie gospodarki zaawansowane posiadają większe ilości złota jako ułamek rezerw niż rynki wschodzące. Oszacowanie rozkładu udziału złota ujawnia dwa przeważające modele w rozkładzie gospodarek zaawansowanych. Jeden w przybliżeniu zawiera się pomiędzy 0% a 10%, a drugi pomiędzy 60% a 80%. Taką rozbieżność należy tłumaczyć dużymi spadkami po minionych czasach. To tłumaczy kolonialną Francję, korzystające z międzynarodowych transferów wojennych USA, obawiające się wojny i hiperinflacji Niemcy czy zawsze neutralną Szwajcarię. Jednym z nielicznych wyjątków pozostaje tu Wielka Brytania, która w latach 1999-2002 sprzedała połowę swoich rezerw złota. Zostało to zapamiętane jako Brown's Bottom (od nazwiska ówczesnego kanclerza skarbu).

Inną przyczyną, jest kontynuowany wzrost rozmiaru rezerw walutowych krajów rynków wschodzących, jaki nastąpił po globalnym kryzysie finansowym z lat 2007-2008. Zmiany w zasobach złota kumulują się stopniowo, co sugeruje, że zarządzający rezerwami trzymają się strategii "kup i trzymaj" w odniesieniu do swoich metali szlachetnych. Decyzja banków centralnych o wyborze odpowiedniej rozmiarowo inwestycji w złoto nie jest trywialna i zależy od celów polityki i praktyki - docelowego czasu trwania, metryki tolerancji ryzyka itp. Biorąc pod uwagę zmienność stóp zwrotu ze złota, posiadanie kruszcu wśród aktywów - nawet w niewielkiej ilości - wydaje się być odpowiednie w większości okoliczności jakie mogą zajść. Istnieją przy tym silne dowody na potencjalną wartość ubezpieczeniową złota w niekorzystnych scenariuszach, co może przemawiać za wyższą alokacją złota w przypadkach, gdy ochrona przed ryzykiem ma być poważnie rozważana. Stąd też duże zakupy.

To kończy drugą część serii "Złoto w koncepcji jednej waluty BRICS". W kolejnej części skupimy się na krajach BRICS, ich podejściu do de-dolaryzacji i roli złota w niej.