Konsolidacje pośród górników złota cz. 1

Wprzeszłości na blogu Metal Market nie mieliśmy zbyt wielu okazji do poruszania tematu spółek wydobywczych złota. Czas najwyższy zająć się tym tematem, ponieważ od kilku lat jesteśmy świadkami silnego trendu wielkich sektorowych fuzji i przejęć. Niektóre z nich można nawet uznać za tektoniczne pod względem rozmiaru, jako dotyczących największych nazw w branży.

Dlaczego górnicy złota łączyli swoje wysiłki w przeszłości?

Dopiero niedawno zamknęliśmy pierwszą połowę 2022 roku, ale jedno można już powiedzieć ze 100% pewnością - doświadczamy największej w ciągu ostatnich 10 lat, liczby fuzji i przejęć w sektorze wydobywczym pod względem wartości (całkowicie, nie tylko górnictwa złota). Oczekujące i zakończone transakcje przejęć za 2023 rok wynoszą obecnie 65 mld USD. Oczywiście przytoczenie danych bez próby porównania nie bardzo ma sens. A zatem, w dość spokojnej dekadzie 1990-2000 r. łączna wartość sektorowych fuzji i przejęć wyniosła 27 mld USD. Ale w okresie od 2000 do 2010 roku sektor górniczy odnotował silny trend, ponad 1000 przejęć o łącznej wartości 121 mld USD.

Jeżeli chodzi o żółty metal to zasadniczo od 2000 do 2012 roku cena złota rosła i utrzymywała się na wysokim poziomie aż do początku 2013 roku. To właśnie wzrost ceny należy traktować, jako główny powód wspierający wielkie ruchy sektorowe. Do tego stopnia, że w latach 2007-2012 sektor górników zaczął zachowywać się tak, jakby możliwe spadki miały czymś niemożliwym. W tamtym okresie było czymś niemal powszechnym, że górnicy starają się przede wszystkim dostarczyć jak najwięcej złota, próbując zmaksymalizować zyski z wolumenu i uzyskać przy tym prestiżowy tytuł najważniejszego górnika złota na świecie. Najwięksi podówczas górnicy - Barrick, Goldcorp, Newmont i Newcrest - byli w zasadzie w ciągłym wyścigu.

Jednak gorączka złota sprawiła, że górnicy stali się mniej ostrożni, jeśli chodzi o kontrolę kosztów. W wielu przypadkach woleli maksymalizować wolumen, niezależnie od kosztów wydobycia, które miały być odczuwalne w perspektywie krótko i średnioterminowej. Oprócz dużych inwestycji w projekty, giganci przejmowali również masowo juniorów i średnich rozmiarowo górników. Często działo się to z podejściem "bez względu na koszty" – wszak złoto rosło i rosnąć miało długoterminowo i bez przerwy. Wystarczy wspomnieć dwa przypadki - Goldcorp kupujący Canplats w 2009 r. za 229 mln USD lub Newcrest nabywający Lihir w 2010 r. za 8,5 mld USD - obie transakcje zostały zawarte z wysokimi, około 40% premiami.

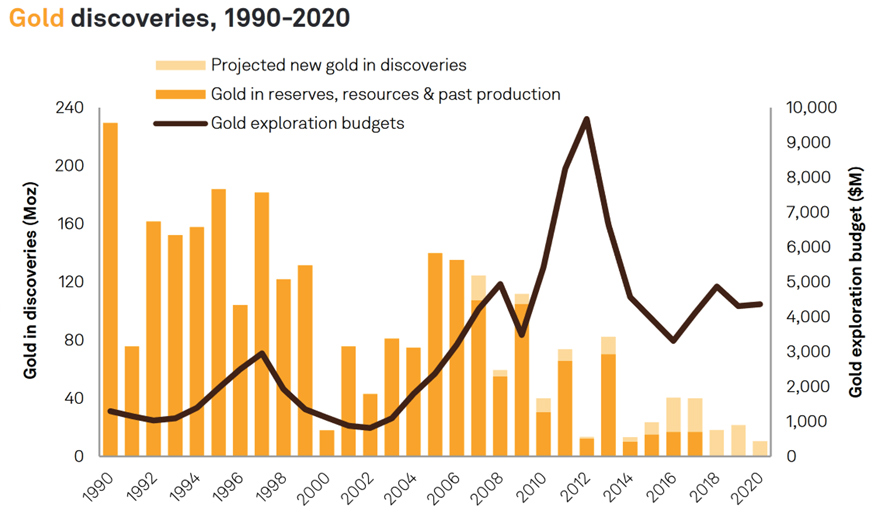

Budżety na poszukiwania i odkrycia złota w latach 1990-2020, opracowane przez S&P Global. Źródło: World Exploration Trends 2022, PDAC Special Edition

Porównanie raportów McKinsey z 2000 r. i 2012 r. pokazuje, że roczne nakłady inwestycyjne kompanii wydobywających złoto wzrosły 10-krotnie, a łączne wydatki przekroczyły 125 mld USD. Jednak około dwie trzecie projektów przekroczyło budżety o 60%, a połowa doświadczyła opóźnień od jednego do trzech lat. Jeśli chodzi o te dwie ostatnie liczby, musimy jasno powiedzieć - nie jest niczym niezwykłym, dla dużych lub wielomiliardowych tak zwanych mega-projektów, aby przekraczać początkowo zakładane progi kosztowe i czasowe. Problem pojawia się wtedy, gdy dokonano dużych inwestycji kapitałowych i nagle inwestorzy zdają sobie sprawę, że oczekiwane zyski są nieosiągalne w zakładanym terminie. Powodem mogła być drastyczna zmiana środowiska inwestycyjnego. Tak właśnie stało się na początku 2013 roku, kiedy nagły krach cen złota zaskoczył wielu górników nieprzygotowanych na taki obrót spraw a przez to mocno zaangażowanych kapitałowo. W rezultacie, okres od 2013 r. do początku drugiej połowy 2019 r. nie sprzyjał ostrej ekspansji działalności wydobywczej ze względu na relatywnie niską cenę złota. Co prawda począwszy od 2015 r. sytuacja dla zyskowności górników zaczęła się poprawiać, jednak spółki górnicze pozostawały w tyle chociażby za spółkami indeksu S&P. Przyczyną poprawy był wspomniany już wcześniej ostry program cięć wydatków z zakresu CAPEX, ale i na kosztach produkcyjnych. W rezultacie finansowo kondycja sektora uległa znacznej poprawie np. porównując 2013 i 2019 r., jednak wciąż pozostając daleko do „złotego okresu” 2010-2012.

Dodatkowo, w latach poprzedzających wybuch pandemii Covid-19 wielu inwestorów instytucjonalnych straciło zainteresowanie spółkami górniczymi. Główne przyczyny powyższego leżały w strukturalnych zmianach na rynkach finansowych. Zmiany w otoczeniu makroekonomicznym m.in. w postaci luzowania ilościowego wspierającego rynki akcji, presja kosztowa, przekierowanie się kapitału w kierunku ETFów i inwestowania indeksowanego oraz rozczarowanie wynikami sektora wydobywczego spowodowały odpływ części kapitału inwestycyjnego ze „złotych” spółek górniczych. A to stanowiło kolejne obciążenie dla inwestycji sektorowych, w szczególności odczuwalne przez juniorów. Z drugiej jednak strony sektor zabezpieczony kruszcem ETFów zadziałał jak swoista poduszka powietrzna w 2020 r., kiedy to w wyniku pandemii i lockdownów popyt na złotą biżuterię gwałtownie i czasowo spadł. To właśnie zakupy dokonywane przez ETFy pozwoliły w pewnej chwili utrzymać w miarę stabilny popyt na złoto.

Przyjęte w branży podręcznikowe ramy czasowe są następujące: Poszukiwania i rozpoznanie złóż - od 1 do 10 lat. Rozwój kopalni, w tym pozwolenia i prace, od 1 do 5 lat, ale nie jest niczym niezwykłym wydłużenie tego okresu nawet do 10 lat, w szczególności w przypadku niedokapitalizowanych juniorów. Operacje wydobywcze trwają zwykle 10-30 lat. Zakładając, że złoże jest bogate, okres ten może zostać przedłużony o kolejne dziesięciolecia. Na sam koniec następuje rekultywacja terenu i likwidacja kopalni zajmująca zwykle od 1 do 5 lat. Zakładając optymistycznie, że znaleźliśmy i przebadaliśmy złoże, zebraliśmy wszystkie pozwolenia i podjęliśmy próbę budowy kopalni odkrywkowej - zazwyczaj do 5 (lub więcej) lat mamy zamrożoną dużą część kapitału naszego i inwestorów, oraz jesteśmy podatni na wahania kosztów materiałów, robocizny i energii (plus inne koszty ogólne). Oczywiście nadal możliwe jest przy tym również popełnienie strategicznego błędu w odniesieniu do oceny cykliczności, co może owocować znacznym spadkiem ceny naszego docelowego metalu. W rezultacie nasza inwestycja, wyposażona w leasingowany lub zakupiony kosztowny sprzęt, może nie być w stanie osiągnąć szybko poziomu rentowności i zamiast tego musiałaby walczyć o utrzymanie.

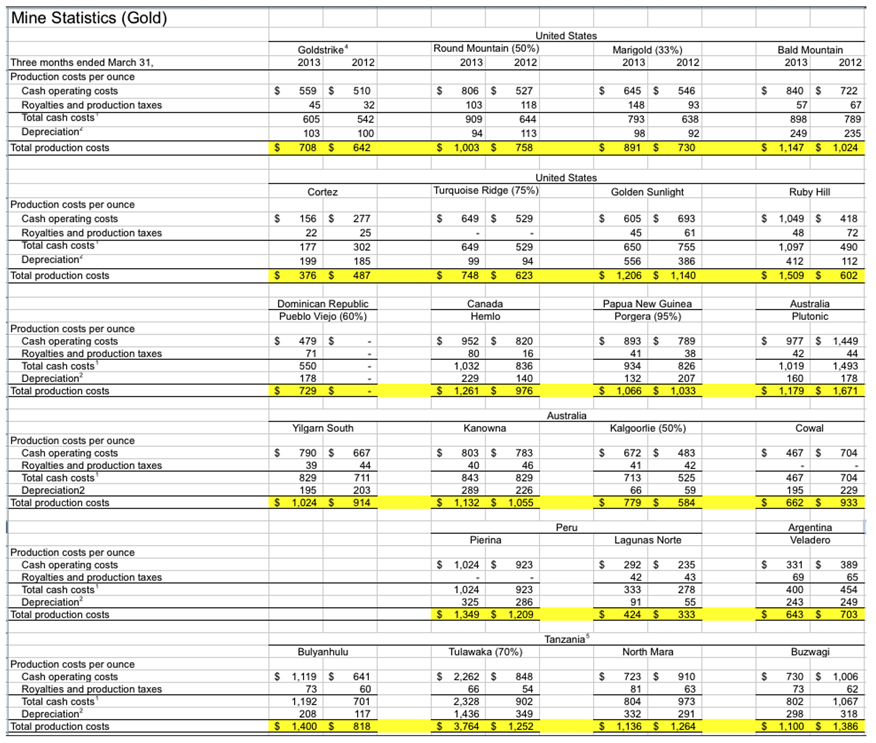

Jak bardzo i jak gwałtownie może ulec to zmianie? Poniższa tabela pochodzi od Barrick Gold i dotyczy kosztów wydobycia 1 uncji złota przez kopalnie z jego portfolio w latach 2012 i 2013. Warto zaznaczyć, że w tamtym czasie publikowanie tego typu danych nie było powszechną praktyką. Złoto zamknęło rok 2012 na poziomie 1674 USD a 2013 na poziomie 1205 USD sprawiając, że niektóre z wymienionych poniżej kopalń nagle znalazły się poniżej lub tuż powyżej punktu opłacalności finansowej. Oczywiście każda z nich musi być rozpatrywana indywidualnie, ponieważ poza cenowymi mogły wpłynąć na nie indywidualne czynniki, jak np. zaplanowana przebudowa, katastrofa naturalna, protesty czy zbliżający się koniec życia obiektu z powodu wyeksploatowania złóż.

Porównanie kosztów całkowitych produkcji 1 uncji złota w latach 2012 i 2013 dla operacji z portfela Barrick Gold. Złoto zamknęło 2012 r. na poziomie 1674 USD, a 2013 r. na poziomie 1205 USD, co sprawia, że niektóre z powyższych wartości znalazły się np. tuż powyżej poziomu rentowności. Źródło: https://www.businessinsider.com/the-cost-of-mining-gold-2013-6?IR=T

W 2011 r. złoto osiągnęło poziom 1920 USD, utrzymało się na wysokich poziomach cenowych również przez większość kolejnego roku, by w 2013 r. siać spustoszenie na wykresach, kończąc rok na poziomie 1200 USD. Wymagało to od górników zmiany podejścia i przeprowadzenia agresywnych cięć kosztów. Lekcja była kosztowna i sprawiła, że branża złota stała się „chudsza” kapitałowo, bardziej zawzięta, ale i mądrzejsza. Dlatego też sektor w 2023 r. jest czymś zupełnie innym niż był dekadę temu. Logicznym jest zatem że stosuje inne podejście do fuzji i przejęć.

Oczywiście zdajemy sobie sprawę, że nie tylko cena złota ma znaczenie. Każda pojedyncza operacja wydobywcza może doświadczać własnych indywidualnych problemów związanych z jakością złóż, rosnącymi kosztami i zmianami w lokalnej polityce wydobywczej lub politycznej. Dla przykładu - górnik prowadzący działalność w Burkina Faso może mieć lepszą jakość złóż i niskie bezpośrednie koszty produkcji w porównaniu do jego innej kopalni ulokowanej w USA. Również w odniesieniu do ESG jego afrykańska operacja będzie mniej kosztowo wymagająca. Jednak w tym przypadku jest zmuszony wydać więcej na logistykę ze względu, na jakość lokalnych dróg i brak portów w nie posiadającym dostępu do morza afrykańskim kraju. Dodatkowo zmuszony jest wydać małą fortunę na bezpieczeństwo. W ramach powyższego rozumiemy drony, profesjonalnie wyposażoną ekipę ochroniarską, pojazdy opancerzone - wszystko, co można sobie wyobrazić, jako potrzebne do zabezpieczenia inwestycji w niestabilnym politycznie kraju.

Dlaczego górnicy złota łączą swoje wysiłki teraz – o trendach sektorowych

Górnicy na całym świecie od lat stoją przed perspektywą stagnacji produkcji, ponieważ borykają się z trudniejszymi do wydobycia złożami i rosnącymi kosztami produkcji. Aby udowodnić powyższe, wystarczy zagłębić się w minione raporty kwartalne i roczne chociażby niektórych głównych górników złota. W naszym przypadku odnieśliśmy się do uznanych gigantów – Barrick Gold, Newmont, Newcrest i AngloGold Ashanti. Zjawisko to jest postrzegane, jako katalizator dla większej liczby fuzji i przejęć, ponieważ firmy starają się zwiększyć wolumeny produkcyjne i poprawić wydajność poprzez odnajdywanie wzajemnych synergii, a to w sposób jak najbardziej bezpieczny, bez ryzyka nadmiernej ekspozycji kapitału w nowo zakładane projekty wydobywcze.

Pierwszym, głównym powodem dla powyższego jest oczywiście wyczerpywanie się złóż znajdujących się blisko powierzchni ziemi. Czasy bogatych żył złota odsłanianych przez ulewne deszcze (jak np. odnotowano w bizantyjskich kronikach dotyczących Armenii) są już za nami. Wieki górnictwa złota sprawiły, iż takowe zostały dawno wyeksploatowane. Dodatkowo, postęp technologiczny pozwolił eksploatować złoża będących poza możliwościami odkrycia w przeszłości i wydobyć takowe, które absolutnie wykraczały poza punkt historycznej opłacalności finansowej. Tak więc ze 100% pewnością możemy powiedzieć, że zdecydowana większość z szacowanych 208 tys. ton złota wydobytego w historii została wydobyta w ciągu ostatnich 50-70 lat. Wraz z wyczerpywaniem się jednak płytko zlokalizowanych złóż, górnicy muszą zmierzyć się z faktem istnienia mniejszej ilości złota w rudzie, a zatem teoretycznie ta sama ilość "nakładów”, co 10 lat temu, przyniesie dziś mniejszy efekt. Tylko porównanie stanu rezerw należących do największych globalnie górników, pokazuje ich spadek o 32% w okresie 2012-2019.

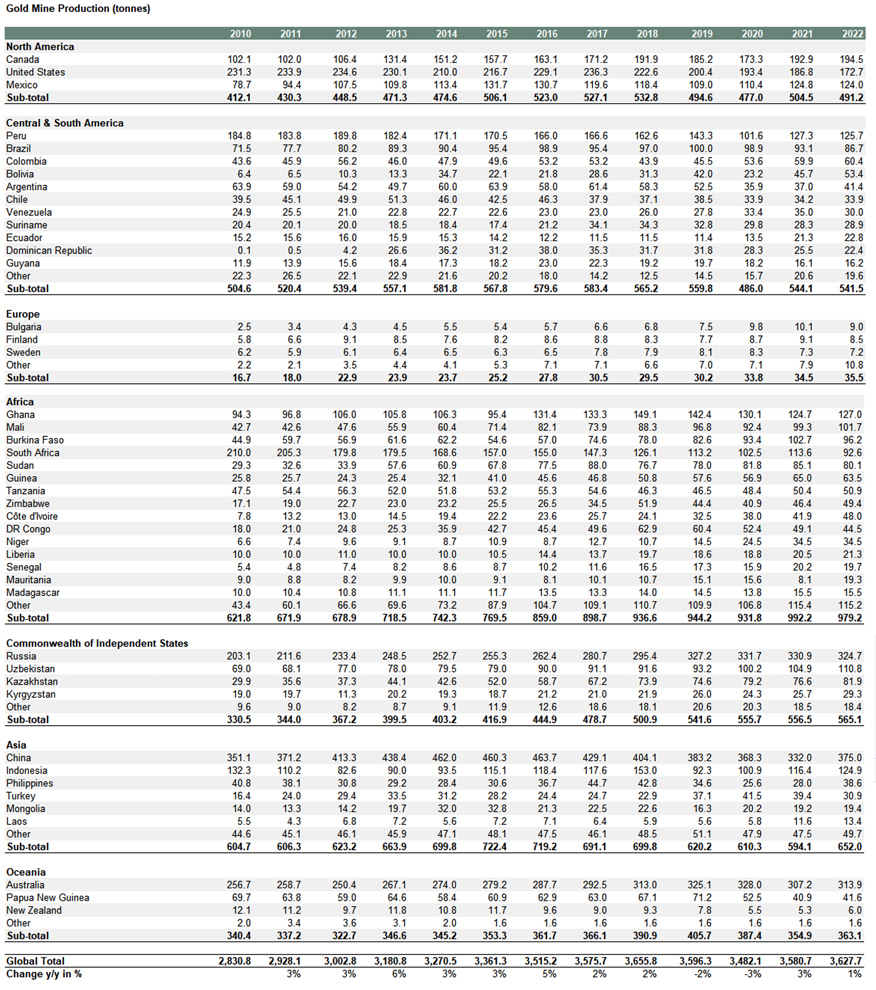

Jest to powód powstania koncepcji szczytu złota (peak gold). Podobnie jak szczyt wydobycia ropy naftowej, odnosi się on do momentu, w którym produkcja złota z głównych źródeł przestaje rosnąć, a nawet spada w dłuższym trendzie. Podaż produkcji górniczej rosła w ostatnich latach o ok. 1%-3% r/r, z trendem złamanym w 2019 r., a następnie w 2020 r. – tu już z powodu będącego efektem Covida zamknięcia lub zmniejszenia produkcji, co klasyfikowane jest jako efekt sił wyższych (force majoure). Biorąc dodatkowo pod uwagę sankcje nałożone na rosyjskie złoto oraz fakt, że Chiny utrzymują ban eksportowy własnego złota, tylko te dwa elementy bezpośrednio wpływają na ponad 600 t., czyniąc go w większości niedostępną dla zachodnich klientów. Braki wzrostów produkcji albo i spadki w innych regionach świata, sprawiają, że obecne nieznaczne wzrosty wolumenu są napędzane przez rosnącą podaż z Afryki (tj. z Ghany, Sudanu, Mali i Burkina Faso). W związku z tym, silny popyt musi być częściowo zaspokajany przez zasoby wtórne takie jak przetworzony złoty złom.

Poniższa tabela została przygotowana przez Światową Radę Złota i przedstawia oficjalne wolumeny wydobycia złota w latach 2010-2022. Produkcja w Ameryce Północnej spada, Europa jest wyeksploatowana od czasów średniowiecznych i jej wolumeny nie mają większego znaczenia w skali świata, Afryka zajmuje drugie miejsce globalnie względem wolumenów jako region i od 2010 r. zdołała zwiększyć swoją podaż o oszałamiającą 1/3, nawet pomimo kłopotów trapiących południowoafrykańskich górników. Byłe republiki radzieckie pozostają na podobnych, ale wysokich poziomach od 4 lat, z zastrzeżeniem, że długoterminowo udało im się zwiększyć produkcję o 2/3. Azja i Ameryka Południowa dostarczają duże ilości złota, ale mierzą się z różnymi problemami (protesty, zamieszki, post-Covidowe problemy produkcyjne itp.). Na koniec Australia i Oceania mające trudności z dostarczaniem większej ilości złota z powodu poważnych zmian produkcyjnych w kopalni Grasberg.

Szczegółowa produkcja górnicza w 2022 r. z podziałem na kraje i regiony. Źródło: Światowa Rada Złota

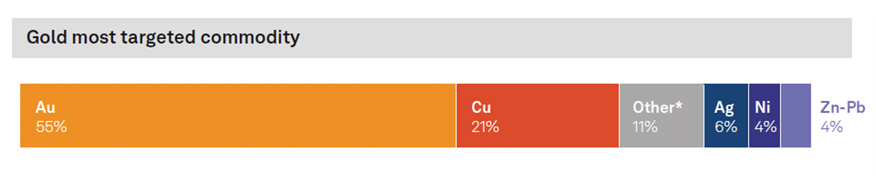

I tu pojawia się drugi powód stagnacji, mianowicie trudności prawne i polityczne. Lata i dekady działalności wydobywczej na złożach położonych płytko w skorupie ziemskiej sprawiły, że większość z nich jest już silnie wyeksploatowana (jednym z takich najbardziej znanych przykładów jest Witwatersrand w RPA). Faktem jest wzrost wartości budżetów poszukiwawczych metali, z czego 50% globalnie warte 6,2 mld USD przeznacza się na poszukiwanie złota. Sprzyja temu jego utrzymująca się wysoka cena. W dobrze znanych jurysdykcjach trzeba go jednak szukać głębiej, co samo jest coraz bardziej kosztowne. Nie wspominając przy tym o kwestiach środowiskowych albo protestach lokalnych mieszkańców. Każdy bowiem chciałby tanich dóbr i energii, ale nikt nie chciałby działającej na depozytach kopalni w bliskim sąsiedztwie swojego domostwa. Prasa amerykańska stworzyła w latach 80-tych nawet odpowiedni termin odnoszący się do powyższego – „not in my back yard” / „nie w moim ogródku” (NIMBY).

Poza dobrze znanymi jurysdykcjami, górnicy alternatywnie mogą zwrócić się ku jurysdykcjom niestabilnym politycznie, mniej przyjaznym międzynarodowym górnikom lub autorytarnym. Charakteryzującymi się przy tym lepszej jakości złożami. W tej sytuacji możemy mówić o operacjach wysokiego ryzyka-zysku. Historia jednak pokazuje, że nie jest w tym przypadku niczym niezwykłym, że aktywa górników mogą zostać zajęte przez protestujących, rebeliantów lub lokalną milicję. Innym przypadkiem jest sytuacja, w której nagle zmienia się otoczenie polityczne, a kraj gdzie prowadzona jest operacja wydobywcza nagle zaczyna domagać się własnego kawałka tortu (rząd Indonezji w sprawie Grasberg) lub całego tortu (działalność Newmont w pobliżu Muruntau w Uzbekistanie). My poruszyliśmy ostatnio temat tego typu zmian w naszej analizie „Nowe prawo wydobywcze Meksyku może wpłynąć na podaż srebra”.

Złoto pozostaje głównym metalem w „metalowych” budżetach poszukiwawczych. Źródło: World Exploration Trends 2022, wydanie specjalne PDAC

Niestety tak się składa, ze żaden złoty meteor nie uderzy w Ziemię w najbliższej przyszłości. Górnictwo kosmiczne jest obecnie poza jakimkolwiek punktem opłacalności finansowej i technologicznej. Wydobycie z dna morskiego jest w fazie rozwoju, ale wymaga badań geologicznych. W rzeczywistości górnicy mają więc wybór pomiędzy:

- Wydobyciem w potencjalnie niebezpiecznych jurysdykcjach (tj. Czad, Sudan, Burkina Faso),

- Takich, które nie chcą być traktowane, jako międzynarodowa kolonia górnicza i stosują nacjonalistyczne podejście do złóż (np. Ameryka Południowa lub Indonezja),

- Bogatych w złoża, ale trudne ze względu na warunki pogodowe, krótkie sezony, a zatem podatne na wyższe koszty zużycia sprzętu (Alaska)

- I potencjalnie przyjaznych, ale skłaniające się ku bardziej "zrównoważonemu" rozwojowi, drogie i ze złożami złota w większości wyczerpanymi lub nieodkrytymi (np. Kanada, USA).

W powyższym kontekście należy przypomnieć przed-pandemiczne słowa wypowiedziane przez Marka Bristow – CEO Barrick Gold, który nawoływał w obliczu do nadchodzącego kryzysu rezerw do silnej konsolidacji sektorowej i skierowania wysiłków w kierunku eksploracji afrykańskiego złota.

Dotychczasowe budżety poszukiwawcze metali (nie tylko złota) skierowane były ostatnimi laty w 24% na Amerykę Środkową i południową (Łacińską). W tym samym czasie, udział dużych podmiotów na tym kierunku spadł z 71% w 2017 r. do 56% w 2021 r. W dalszej kolejności budżety poszukiwawcze kierują się jednak w stronę pewniaków, słynących ze stabilności prawno-politycznej, doświadczonej bazy sektorowych pracowników, gdzie jedynymi zagrożeniami mogą być rosnący w siłę nurt ESG oraz koszty energetyczne, materiałowe i ludzkie. Mowa tu o Kanadzie, Australii i USA.

Trzecim elementem do rozważenia jest środowisko inflacyjne. Wpływa ono na koszty operacyjne, wynagrodzenia pracowników i koszty energii, co jest wyraźnie widoczne w raportach finansowych spółek wydobywczych, jednak przynajmniej na razie jest to równoważone przez ceny złota. Jednak wysokie ceny inflacyjne, które według wielu mają utrzymać się do końca obecnej dekady, zniechęcają inwestorów do dokonywania dużych inwestycji. Choć wraz ze wzrostem cen kruszcu, zwiększa się aktualnie ilość odwiertów poszukiwawczych, nie ma gwarancji, że ewentualnie odkryte depozyty będą cechować się ekonomicznymi do wydobycia wartościami.

Na koniec należy wspomnieć o kolejnym niebezpiecznym trendzie, który w dłuższej perspektywie może przynieść poważny problem. Jako wybór kariery, górnictwo widziało już lepsze czasy. Jest to wyraźnie widoczne zarówno na rynku metali jak i węglowodorów. Patrząc na okres od 2014 do 2020 roku na przykładzie Kanady, istnieje wyraźny wzorzec spadku całkowitej liczby zapisów na inżynierię górniczą wynoszący 42%. Przy tej okazji więcej studentów rejestruje się na inne kierunki inżynieryjne. Ponadto kraje rozwinięte oferują szereg możliwości w sektorze usług, które same w sobie nie wytwarzają towarów, ale zapewniają rozwój osobisty i możliwości uzyskania dobrych zarobków. Potwierdzają to chociażby wewnętrzne migracje ze wsi do miast. Dodatkowo, praca w sektorze wydobywczym jest postrzegana, jako "ciężka i brudna robota". Dużą część tego zawdzięcza się mediom, które zapominają wspomnieć, że obecnie inżynieria górnicza różni się diametralnie od tego, jak prezentowało się to w latach 50-tych. Kolejnym aspektem, który należy wziąć pod uwagę przy tej okazji, są trendy "zrównoważonego rozwoju". Młodzi ludzie zaczynają postrzegać górnictwo wyłącznie, jako coś niebezpiecznego dla środowiska, zapominając o ciągu przyczynowo skutkowym, że jest ono podstawą przemysłu i głównym powodem, dla którego w ogóle posiadamy pewne dobra.

Zdefiniowaliśmy zatem powody do szeroko zakrojonych fuzji i przejęć – niedobór kruszcu, ryzyko inwestycyjne, rosnące koszty i możliwe braki kadrowe. Dlatego też często zakup taniego i mniejszego producenta - który już rozwinął swoją działalność - jest uważany za znacznie lepszy sposób na poszerzenie działalności i dostarczenie nowych wolumenów zwłaszcza, jeśli górnicy spodziewają się wzrostu popytu lub cen metali, które produkują. Zakładając tego typu podejście, rynek dostarcza szerokiego wyboru. Według wstępnych badań za 2019 r., tylko na kanadyjskich giełdach TSX i TSXV - które są uważane za giełdy silnie nasycone górniczo - działało ponad 950 podmiotów wydobywczych / poszukiwawczych, z czego ponad 800 o kapitalizacji rynkowej poniżej 50 mln USD. W związku z tym istnieją szerokie możliwości potencjalnych przejęć, w szczególności, jeżeli wypatrzyć niedofinansowane „klejnociki” o dobrych wskaźnikach finansowych (C/Z, EBITDA itp.) i dobrej jakości depozytach.

Powyżej opisane czynniki należy uznać za wspierające fuzje i przejęcia, lub po prostu tworzenie lokalnych spółek joint venture w celu osiągnięcia określonych celów. Jedną z takowych jest Nevada Gold Mines, którą omówimy w dalszej części tekstu. Biorąc jednak pod uwagę bliskość geograficzną niektórych operacji prowadzonych pod różnymi szyldami korporacyjnymi, rozsądne jest dzielenie się niektórymi obiektami. Oczywiście synergie można znaleźć na różnych poziomach i nie powinno dziwić, że formalnie zintegrowane przez przejęcia podmioty zwykle podejmują decyzję o zbyciu niektórych nabytych słabo rozwiniętych lub mniej perspektywicznych aktywów, próbując poprawić swoje księgi finansowe. Według badań przeprowadzonych przez McKinsey, nawet pomimo problematycznego roku 2020 wzrosty ceny złota umożliwiły górnikom poprawienie ich płynności finansowej, co widoczne jest nawet teraz. Ponadto należy pamiętać, iż górnictwo złota ze względu na rosnącą popularność produktu końcowego, jest sektorem atrakcyjnym, przyciągającym kapitał. Poza wypłatą dywidend udziałowcom jest zasadne założenie, że spora część tak pozyskanego kapitału została zatem skierowana na zabezpieczanie długoterminowego wzrostu.

Jednak te same czynniki - obecne otoczenie makro z silną presją inflacyjną i niedoborem wykwalifikowanej siły roboczej - utrzymujące się długo, mogą wpłynąć negatywnie na chęć dokonywania dużych zakupów. Górnicy mogą być więc mniej skłonni do wydawania kapitału, ponieważ oczekiwane spowolnienie globalnego wzrostu gospodarczego wpłynie na popyt na surowce a także na ceny, jednak będzie to raczej krótkoterminowe zjawisko. W końcu zwykle wielomiliardowe transakcje są zawierane z myślą o długim okresie.

Tak zaprezentowany trend tworzenia większych – a przez to i bardziej odpornych na możliwe zawirowania rynkowe podmiotów - dotyczy nie tylko górników metali szlachetnych. Tylko w 2023 i 2022 r. byliśmy świadkami dużych fuzji i przejęć, by wspomnieć tylko o fuzji Allkem i Livent w zakresie litu, przejęciu przez BHP spółki OZ Minerals (przede wszystkim miedź) i dalsze próby przejęć dokonywane przez Rio Tinto. Jednak tego typu konsolidacja zawsze obarczona jest dyktatem stworzenia podmiotów TBTF (too big to fall, za dużych aby upaść), mogących wpływać silnie na mniejszych uczestników rynku oraz rynek surowcowy w całości.

Ciąg dalszy nastąpi…