120-dolarowy arbitraż cenowy na złocie w Szanghaju

Ostatnimi tygodniami mieliśmy do czynienia z dużą rozbieżnością cen między Shanghai Free Trading Zone (opartą na cenach Comex i LBMA) a Shanghai Gold Exchange posiadającą własny benchmark cenowy i obsługującą rynek krajowy. Osiągnęła ona szczyt na poziomie 120 USD. Czy nadszedł więc czas, aby cena złotaoddzieliła się od siebie na wschodzie i zachodzie? I czy należy oczekiwać, że wykresy cen eksplodują? Nie. Nie bardzo. Postaramy się wyjaśnić zaistniałe w naszym odczuciu, jednak musimy wyraźnie podkreślić, że ilość dezinformacji i błędnych interpretacji wokół tematu jest ogromna.

Czym jest arbitraż i jak często występuje?

Arbitraż to strategia inwestycyjna, w której podmiot lub osoba wykorzystuje różnice cen na różnych rynkach, kupując towary lub waluty taniej i sprzedając je na droższym rynku. Sam termin wywodzi się od francuskiego "arbiter", czyli sędzia albo sędziować. Często rozbieżności cenowe, które leżą u podstaw arbitrażu, dotyczą wielu obszarów geograficznych. Występują one również, gdy zaistnieje opóźnienie w informacjach, co może mieć miejsce w przypadku akcji notowanych na różnych giełdach lub w arbitrażu kryptowalutowym.

Strategia ta zwykle charakteryzuje się wysokim wolumenem i wysokim kapitałem i jest czymś, co wykonują profesjonalni traderzy lub podmioty inwestycyjne, ponieważ inwestorzy detaliczni mogą nie mieć dostępu do odpowiednich ku temu narzędzi. Prawo małych liczb jest często stosowane przy tej okazji, ponieważ czerpanie korzyści z niewielkiej różnicy cen przy użyciu kapitału o wysokiej wartości może znacznie poprawić zysk. Pomimo wymyślnej terminologii jest to prosta operacja, prawie wolna od ryzyka, ponieważ trader wyraźnie widzi ceny sprzedaży i kupna na zaangażowanych rynkach. Transakcje te zazwyczaj stanowią niewielką część całkowitego dziennego wolumenu na giełdach, ale podczas sesji charakteryzujących się dużą zmiennością ich udział może sięgać nawet dwucyfrowego udziału w obrotach.

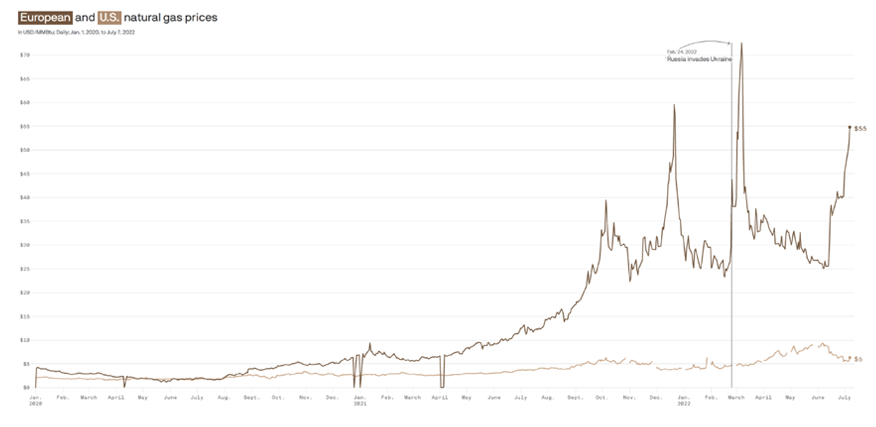

Jeden z interesujących przykładów arbitrażu miał miejsce na gazie ziemnym w 2021 i 2022 r., kiedy cena spot na amerykańskim Henry Hub i kontrakty futures na holenderskim TTF stały się bardzo korzystne dla amerykańskich eksporterów sprzedających skroplony gaz do UE.

Kryzys gazowy w 2021 i 2022 roku. Arbitraż cenowy między amerykańskim Henry Hub a holenderskim TTF w UE osiągnął rekordowe poziomy. Źródło: https://www.axios.com/2022/07/11/europe-natural-gas-prices

Efektem ubocznym arbitrażu jest jednak zmniejszenie różnicy cen między różnymi geograficznie rynkami. Np. kupno złota na giełdzie Comex po cenie 1950 i sprzedaż na giełdzie SGE po cenie 1960 ostatecznie doprowadziłoby do znalezienia równowagi cenowej między obydwoma rynkami, a tym samym różnica zostałaby zmniejszona.

Oczywiście w przeszłości możliwości skorzystania z takiego mechanizmu były znacznie bardziej opłacalne, ponieważ przepływ towarów i informacji na większe odległości był trudny i niebezpieczny. Jednak wraz z postępem i rozwojem technologicznym ludzkości, świat stał się mniejszy. "W 80 dni dookoła świata" zmieniło się z niemożliwości w powolne podróżowanie. Obecnie żyjemy w globalnej wiosce połączonej siecią niemal bez opóźnień i prawie wolnym Internetem. Biorąc pod uwagę postęp technologiczny w kierunku IoT, usług w chmurze, baz danych itp., potrzebujemy szybszych prędkości, takich jak 5G lub 6G, oraz wdrożenia technologii blockchain w celu usprawnienia przepływu informacji.

Możemy sobie wyobrazić, jak ewolucja w kierunku poprawy wymiany informacji wpłynęła na arbitraż cenowy w przeszłości. Jedną z najpopularniejszych par walutowych jest USD/GBP. Jej nieformalna nazwa to "kabel". Nazwa pochodzi od transatlantyckiego kabla telegraficznego (a później kabli), ułożonego w połowie XIX wieku na dnie Pacyfiku między brytyjską (wówczas) Irlandią a kanadyjską (również podówczas brytyjską) Nową Fundlandią. Ponieważ oba końce rozciągały się dalej do Wielkiej Brytanii i USA, znacznie poprawiło to komunikację między stronami. Badanie przeprowadzone w 2018 r. w American Economic Review wykazało, że tylko powyższe znacznie zwiększyło handel przez Atlantyk i wpłynęło na obniżenie cen. Badanie szacuje, że "wzrost wydajności dzięki telegrafowi odpowiadał 8% wartości eksportu".

Ogólnie rzecz biorąc, arbitraż jest czymś, co zwykle występuje na rynkach i przynosi korzyści doświadczonym inwestorom. Jednak staje się on bardzo interesujący, gdy różnica cen między zaangażowanymi rynkami gwałtownie wzrasta powyżej standardowych wahań.

O arbitrażu na złocie i rozbieżności cenowej

W jaki sposób powyższe informacje mogą mieć zastosowanie do złota? Cóż, w przeszłości doświadczyliśmy niewielkich różnic cenowych między rynkami. W normalnych okolicznościach nie przekraczały one kilku USD. W końcu złoto nie ma wielu rodzajów, jak to jest standardem na rynku ropy naftowej. WTI jest tu wzorcem jakościowym a pozostałe gatunki jak BRENT, Arab Light czy Urals, podążają za jej kierunkiem, stąd różnice cenowe pomiędzy nimi, związane z określonymi czynnikami. Złoto jest jednak metalem jednoizotopowym i jako produkt inwestycyjny powinno mieć podobną cenę spot dla tego samego wolumenu na całym świecie. Tyle, że wycenianą w różnych walutach a zatem podatną na wahania kursu.

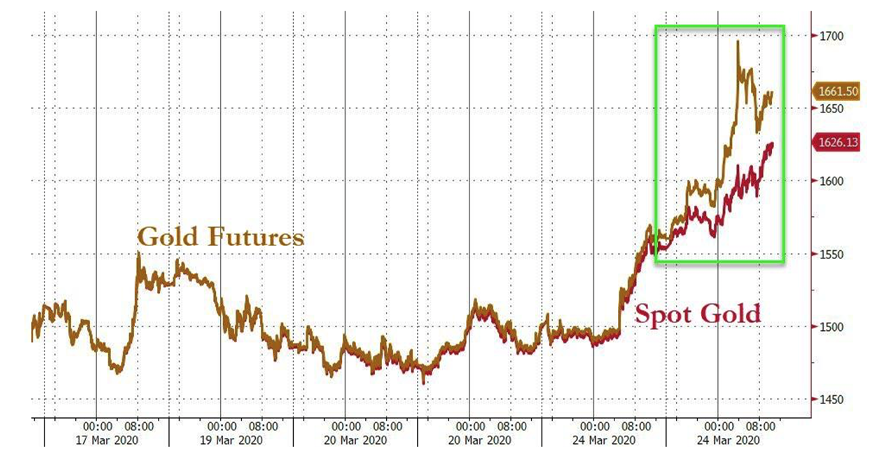

Aby podkreślić powyższy punkt, przyjrzyjmy się bliżej interesującemu przykładowi. Zaledwie kilka lat temu, w marcu 2020 r., doświadczyliśmy arbitrażu cenowego między złotem spot a kontraktami futures na Comex. Wynikało to z dużego zainteresowania fizycznym metalem i krótkoterminową dostawą zamiast posiadania ekspozycji na cenę. Ze względu na niedobór fizycznego złota na Comex, doszło do rozbieżności cen między złotem papierowym a fizycznym na korzyść tego pierwszego. W pewnym krótkim punkcie szczytowym osiągnęła ona ok. 100 USD, jednak przez większość czasu oscylowała nieco poniżej 50 USD. Nie trzeba dodawać, że był to ekstremalny przykład działania środków zaradczych. W tym przypadku było to zamknięcie i zablokowanie szwajcarskich rafinerii złota, co wywołało szok i strach na LBMA i COMEX. Po przywróceniu podaży, różnica cen zmniejszyła się. Pojawia się więc pytanie, czy możliwe jest utrzymanie wysokiej i długoterminowej rozbieżności cen między rynkami. A także między "złotem papierowym" a fizycznym? W końcu od 2008 roku mogliśmy usłyszeć wiele głosów opowiadających się za tym, że w końcu nastąpi to na stałe na rynku Comex.

Marzec 2020 r., rozbieżność cen między kontraktami spot i kontraktami futures z najbliższą dostawą. Źródło: https://www.zerohedge.com/commodities/gold-market-breaking-down-gold-spreads-explode-lbma-warns-liquidity-problems

Cóż, osiągnięcie trwałej rozbieżności cen między złotem papierowym a fizycznym jest raczej mało prawdopodobne. Istnienie instrumentów pochodnych (derywat) zakłada wypłacalność obu stron transakcji - sprzedającego i kupującego. Żadne kontrakty terminowe ani opcje nie byłyby przedmiotem poważnego względem wolumenu obrotu, gdyby nie obietnica realizacji w terminie zapadalności instrumentu bazowego. A warunki każdego kontraktu są ściśle określone w odniesieniu do wolumenu i jego fluktuacji, środków, warunków i sposobów dostawy. Gdyby zatem właściciele długich pozycji wymagali rozliczenia w rzeczywistym towarze, każdy rynek określa w zawartych warunkach, na ile wcześniej takie żądanie musi zostać złożone przed terminem zapadalności kontraktu. Zazwyczaj mowa o dwu tygodniach. Okres ten pozwala na przygotowanie fizycznej dostawy.

Oczywiście prawdziwa odpowiedzialność spoczywa na tych, którzy grali shorty. Jeśli z jakiegokolwiek powodu Comex nie jest w stanie rozliczyć długiej pozycji, to jeden z wyznaczonych na rynku agentów musi dokonać dostawy. Jeśli nie ma skąd kupić złota, natychmiast kupuje długie kontrakty z tej lub następnej serii, powodując gwałtowny wzrost cen. Posiadacze krótkich pozycji otrzymują następnie od agenta żądanie dostarczenia złota. W praktyce nie mają złota, więc gwałtownie zamykają swoje krótkie pozycje, przez co cena ponownie rośnie. Teraz wyznaczony agent może oddać swoje długie kontrakty, z których zysk zostanie wykorzystany do rozliczenia. W przeciwnym razie kurs na instrumentach pochodnych pnie się w górę, aż w końcu nie dokona się rozliczenia w formie fizycznej.

Powyższy mechanizm dotyczy nie tylko złota, ale całego rynku surowcowego, w tym srebra, ropy, soi czy zboża. Nie wszystkie z nich są rozliczane w rzeczywistych towarach. Duża część pozycji spekulacyjnych nie jest zainteresowana nabyciem tankowca ropy naftowej czy dziesiątek 1000-uncjowych sztabek srebra, a po prostu narzędziami umożliwiającymi ekspozycję na cenę. Przy tej okazji oczywiście zdajemy sobie sprawę z dużej nierównowagi między wolumenem fizycznym Comex a pozycjami spekulacyjnymi. Nie przeraża nas to jednak zbytnio, gdyż jeszcze w 2014 roku stosunek wolumenu fizycznego do papierowego wynosił ok. 1:100. Gdy nastał rok 2020, taka proporcja w połączeniu z silnym popytem na realizację kontraktów w formie fizycznego metalu spowodowały, że Comex zaczął działać jak czarna dziura, zasysając wszystkie dostępne wolumeny złota ze wszystkich możliwych rynków i dostosowując niektóre mechanizmy rozliczeniowe, umożliwiając w ten sposób rozliczenia w sztabach LBMA 400 uncji zamiast w sztabach Comex 100 uncji. Oczywiście część klientów przyjęła propozycję rozliczeń w USD.

Kończąc historię - rozbieżność cen została stłumiona przez międzynarodowy arbitraż instytucjonalny. Ponieważ Comex oferował wyższe ceny, fizyczne wolumeny były tam kierowane w skoordynowany sposób. Ponieważ dla rynku surowcowego, kluczową rzeczą jest obietnica, że wymóg dostawy zostanie spełniony. Niezastosowanie się do tego wymogu spowodowałoby wstrząsy w całym świecie, negatywnie wpływając na pozycję danego rynku, powodując odpływ klientów i konsekwencje prawne.

Ale co to ma wspólnego z SGE? Comex jest głównie rynkiem instrumentów pochodnych, podczas gdy SGE działa na fizycznych wolumenach. Tłumaczymy - przy okazji aktualnego arbitrażu na rynku wynoszącego blisko 120 USD, jedną z teorii głoszonych przez niektórych komentatorów było to, że wybicie, którego obecnie doświadczamy, jest po prostu związane z mechanizmem odkrycia ceny (price discovery) na przede wszystkim fizycznych rynkach złota. Miało to być w opozycji do nagich shortów na Comex. Niestety, ale teorię tę można uznać za nieaktualną, bowiem rok 2020 udowodnił w całej rozciągłości siłę i potencjał rynku złotych kontraktów pochodnych.

Czy Szanghaj jest na czele stawki w wycenie złota?

Próbowaliśmy wyjaśnić arbitraż, teraz czas przejść do sedna. Złoto na giełdach LBMA i Comex zamknęło 15 września ceną 1923 USD. W tym samym czasie handlujący na SHE (Shanghai Gold Exchange) mogli doświadczyć ceny o równowartości ok. 2045 USD. To ponad 120 USD i soczyste 6% różnicy. Arbitraż o takiej skali byłby czymś absolutnie zdumiewającym do zaobserwowania. Takowy arbitraż pomiędzy rynkami spowodowałby masowy przepływ złota w kierunku Szanghaju. Londyńskie skarbce zostałyby opróżnione. Różne podmioty oskarżyłyby Pekin o manipulację cenami. Być może niektóre rządy ostatecznie podjęłyby decyzję o zakazie eksportu złota do Chin lub w ogóle. Potencjalna eskalacja byłaby bardzo głośna. Zamiast tego nie usłyszeliśmy i nie przeczytaliśmy właściwie niczego w tym stylu.

Zamiast tego, ciszę miały tylko przerywać te same głosy, mówiące o tym, że odkrywanie ceny kruszcu w czasie kryzysu przesuwa się na wschód, jest efektem wymienialności Petro Yuana na złoto, BRICS i że to już w ogóle i ponownie koniec Comexu. Oprócz tego pojawiła się informacja, że Hongkong przeszedł z wyceny metali szlachetnych wg. kursu LBMA/Comex i zastąpił powyższe fizyczną wyceną SGE. Tak... a na dodatek dolar umiera... Powyższe to nie do końca prawda. W rzeczywistości jest to chyba najdalej od prawdy jak to możliwe.

Shanghai Free Zone vs Shanghai Gold Exchange. Źródło: https://twitter.com/JReade_WGC/status/1702340531001405453

Na powyższym wykresie żółta linia odzwierciedla cenę złota w Szanghajskiej Strefie Wolnego Handlu (IAU9999), która jest równa londyńskiej cenie spot. Biała linia odzwierciedla cenę złota na chińskim rynku krajowym, innymi słowy cenę spot na Szanghajskiej Giełdzie Złota (Shanghai Gold Exchange, SGE).

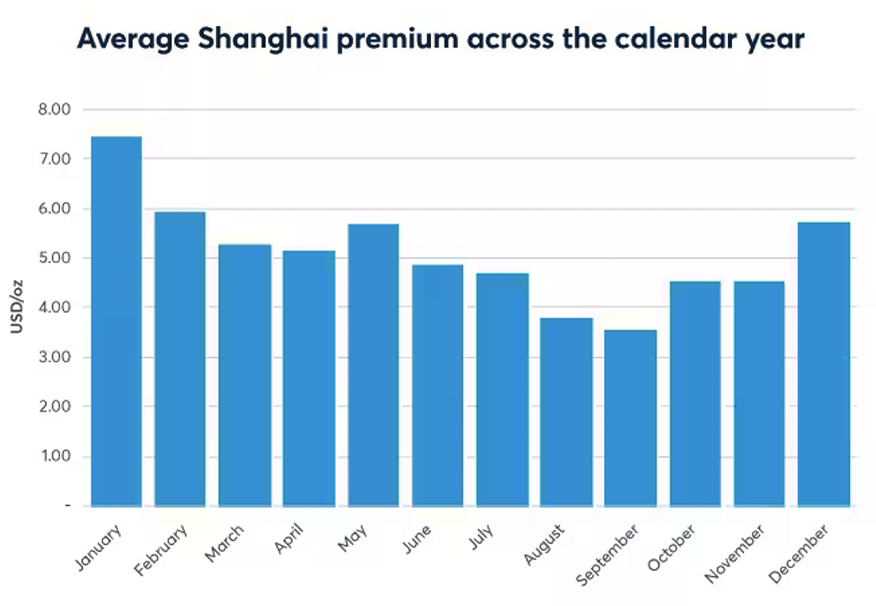

Myśląc o powyższej różnicy, pierwszą rzeczą, która przychodzi na myśl, są oczywiście obchody chińskiego Nowego Roku, które rozpocznie się 10 lutego 2024 roku. Sezonowość w Chinach i Indiach napędza popyt w IV i I kwartale każdego roku. Powoduje to rozbieżność cen między naszymi lokalnymi rynkami a SGE. Poniższy wykres przedstawia wielkość premium, czyli różnicy pomiędzy SGE a Comex w ciągu roku kalendarzowego na SGE.

Średnie premium za złoto na SGE w ciągu roku kalendarzowego. Źródło: https://www.cmegroup.com/education/articles-and-reports/how-much-does-new-year-buying-drive-the-chinese-gold-price.html

Jak widać, silny popyt sezonowy nie wyjaśniałby powyższych. Odpowiedzi należy zatem szukać gdzie indziej. Jeśli przyjrzymy się bliżej, zobaczymy, że nagle Chiny skupiły się na metalach szlachetnych w każdy możliwy sposób.

- Shandong Gold Mining - zajmujący się głównie wydobyciem, przetwarzaniem i sprzedażą złota, największy producent w Chinach - zyskał skromne 5% na giełdzie w Hong Kongu tylko 14 września.

- Zwroty z 14 chińskich funduszy ETF złota wzrosły w tym roku o 13-14%, a emisja funduszy złota kwitnie. Złote fundusze ETF stały się jedną z głównych sił stojących za niedawnym wzrostem cen złota i srebra na SGE/SFE.

- Górnicy złota powrócili do poziomów sprzed pandemii, a produkcja złota wzrosła o 2,24% rok do roku, konsumpcja wzrosła o 16,37% rok do roku, biżuteria wzrosła o 14,82% rok do roku, a inwestycje w sztabki złota wzrosły o 30,12% rok do roku.

- Wolumeny transakcji na SGE w okresie styczeń-sierpień 2023 r. osiągnęły nowy historyczny poziom 14 316 ton.

- Gorączka złota spowodowała, że w ciągu 7 tygodni na SGE dostarczono 923 tony złota. Ponieważ wielu klientów zdecydowało się wycofać, 13 września SGE wydała zawiadomienie o ustanowieniu systemu rezerwacji na miejscu.

- • Zapasy srebra zostały spustoszone. Wielu dilerów ogłosiło po prostu, że nie mają już zapasów.

- • Podsumowując, ze skarbców srebra w SGE nadal odpływał znaczny wolumen, z 1 842 270 t do 1 783 140 t. To dane za tygodnie rozpoczynające się 11 września i 18 września.

Należy zauważyć ogromny wzrost popytu na złoto i srebro, w tym biżuterię. Powoduje to rozbieżność cen między SGE a innymi rynkami złota, co można wykorzystać do arbitrażu. Pozostają jednak pytania - co spowodowało tak ogromny wzrost popytu i czy do Szanghaju płyną teraz masowe ilości złota i srebra?

Od spadku wartości juana do ograniczeń importowych na złoto?

Odpowiedź wydaje się zaskakująco prosta, ale wymaga nieco wyjaśnień. Od połowy lipca 2023 r. dolar amerykański kontratakuje. Zyskuje on na sile, co widać po osiągnięciu dołka przy 99 punktów na indeksie DXY a następnie dotarciu do prawie 105 punktów. DXY to indeks siły dolara, który mierzy siłę waluty amerykańskiej w stosunku do koszyka głównych walut. Są to EUR, GBP, CAD, JPY, SEK i CHF. Wyższy poziom na DXY oznacza, że dolar pozostaje silniejszy w stosunku do innych walut na świecie. Obecne rekordy wszech czasów znajdują się na poziomie ok. 114 punktów, który został osiągnięty we wrześniu 2022 roku. Jak to przełożyć na kursy fx z ujęcia indeksowanego? W tym czasie mieliśmy parę USD/PLN na poziomie prawie 5 zł za dolara, a euro stało się na chwilę tańsze od dolara.

DXY w 2023 r. Źródło: Tradingview

Z drugiej strony chiński juan onshore spadł do 16-letniego minimum w stosunku do dolara, pod presją załamania na rynku nieruchomości, słabych wydatków konsumenckich i kurczącego się wzrostu kredytów w drugiej co do wielkości gospodarce świata. Kurs juana spadł najpierw do 7,32 za dolara a obecnie wynosi 7,29. Jest to najsilniejsze osłabienie dla kontrolowanej przez Pekin waluty od grudnia 2007 roku. W wyniku postępującej słabości, chińskie podmioty i handel detaliczny dokonały dużej sprzedaży chińskiej waluty, kupując inne dostępne aktywa - czy to USD, czy metale szlachetne.

Wyprzedaż juana nie była spowodowana jedynie jego słabością do USD, ale przede wszystkim kondycją chińskiej gospodarki. Rozczarowujące dane ekonomiczne i zawirowania na rynku nieruchomości skłoniły lokalny bank centralny do obniżenia stóp procentowych. Ponieważ lokalna polityka pieniężna różni się od dostępnej dla reszty świata, wysyłając walutę w kierunku rekordowo niskich poziomów, PBoC zmuszony został do interwencji. Wydał, zatem ostrzeżenie dotyczące zakładania pozycji krótkich na juana, określając przy tym limity, a w ramach szerszego pakietu kontroli kapitałowych zastosował ograniczenia importu złota na rynek krajowy. Ostatecznie w sierpniu PBoC zmniejszył i zaprzestał przyznawania kontyngentów na międzynarodowy import złota przez banki, aby ograniczyć zakupy mające posłużyć jako zabezpieczenie się przed słabnącą walutą krajową.

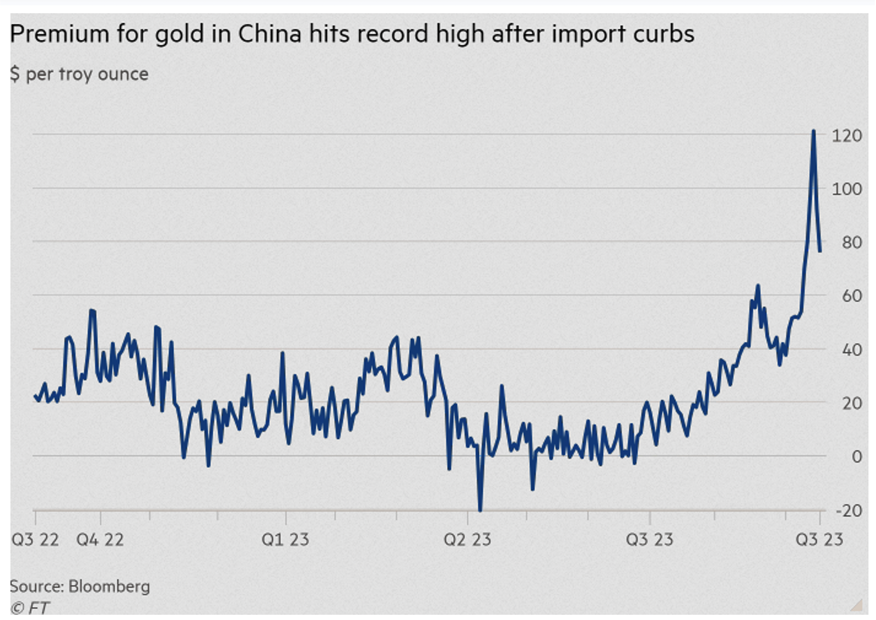

Zanim to miało miejsce, wolumen importowy kruszcu spadał. Import złota niemonetarnego spadł w czerwcu o 35% w porównaniu z poprzednim miesiącem do najniższego poziomu od stycznia. Pakiet ograniczeń kapitałowych sprawił natomiast, że złoto na chińskim rynku „cenowo wybuchło”.

To PBoC zazwyczaj wydaje kwoty instytucjom finansowym na ilość złota dozwolonego do wjazdu do kraju, chociaż dokładne szczegóły dozwolonych wolumenów nigdy nie są ujawniane publicznie. Jednocześnie niektórzy chińscy komentatorzy rynkowi kontynuują narrację "odkrywania cen na wschodzie i zachodzie". Ponadto pojawiają się twierdzenia, że system kwot został anulowany, jako iż jest on już i tak zastąpiony podatkiem w wysokości 3-10% mającym zastosowanie do określonych wolumenów.

W tym przypadku musimy sięgnąć do aktów prawnych. Środki administracyjne dotyczące importu i eksportu złota i produktów ze złota, które weszły w życie 1 kwietnia 2015 r., zostały uchylone w 2016 r. Dekretem nr 41 Państwowej Komisji Rozwoju i Reform w sprawie decyzji o uchyleniu środków dotyczących zarządzania koncesjami na monopol tytoniowy oraz przepisów dotyczących zarządzania uzyskiwaniem listu zatwierdzającego wydobycie minerałów złota. Następnie w 2020 r. zostały one przywrócone, jak poniżej. Więc jeśli chodzi o import i eksport złota, czytamy, co następuje:

"Ludowy Bank Chin jest właściwym organem w zakresie importu i eksportu złota i produktów ze złota oraz wdraża system zezwoleń na import i eksport złota i produktów ze złota. Ludowy Bank Chin może, zgodnie z potrzebami krajowej regulacji makroekonomicznej i kontroli, restrykcyjnie zatwierdzać ilość importu i eksportu złota i produktów ze złota".

Dokument jest dostępny pod adresem fadada.com i można go łatwo przetłumaczyć na język rodzimy za pomocą internetowych translatorów.

Środki administracyjne dotyczące przywozu i wywozu złota i produktów ze złota w 2020 r. Dokument jest dostępny pod adresem https://m.fadada.com/notice/detail-17278.html i można go łatwo przetłumaczyć na język angielski za pomocą internetowych translatorów.

Należy pamiętać, że złoto jako aktywo może być nabywane zarówno przez podmioty, jak i detalistów, i z tej perspektywy może być traktowane jako forma ucieczki kapitału. Z tracącej na wartości waluty lokalnej w kierunku aktywów postrzeganych, jako utrzymujące wartość w czasie. Przy tej okazji należy podkreślić, że oczywiście dalecy jesteśmy od postrzegania juana w taki sam sposób, jak np. tureckiej liry, jednak schemat przepływu kapitału i ograniczeń importowych wydaje się być podobny do tego, który opisaliśmy w naszej analizie "Czy Turcja rezygnuje z zakupów złota?". Biorąc pod uwagę, że metale szlachetne cieszą się dużym uznaniem w Chinach, nie powinno dziwić, że były to jedne z pierwszych aktywów, na które wszyscy zwrócili uwagę. Popyt na złoto pozostawał w dużej mierze stłumiony w 2023 r. aż do ostatnich miesięcy, kiedy słabszy juan i gospodarka spowodowały zwiększanie wolumenu skupywanego. Tak, więc słabnąca gospodarka i waluta wywołały przepływy kapitału i zwiększony popyt. Wywierało to presję na lokalny rynek, podnosząc premie i napędzając wzrosty ceny, do czego znacznie przyczyniły się tymczasowe kontrole kapitałowe.18 września 2023 r., podczas pisania ostatnich słów niniejszej analizy, Financial Times poinformował, że wspomniane ograniczenia importu złota zostały tymczasowo zniesione. W rezultacie różnica cen między Comex i Londynem a Szanghajem spadła do 76 USD.

Premia na złocie w SGE od III kwartału 2022 r., po dziś dzień. Szczyt i spadek po nałożeniu i zniesieniu ograniczeń importowych wyraźnie widoczny. Źródło: https://www.ft.com/content/b8406698-b98f-444b-b1a7-03c29f6f5779

Wnioski końcowe

Na razie wygląda na to, że problem został rozwiązany tymczasowo. Należy przy tym zwracać uwagę zarówno na rozbieżność cen między wschodem i zachodem, ale także na samego Yuana w stosunku do USD. Jednak jak wszystko, co dotyczy Chin, temat „kontroli kapitałowych” owiany jest tajemniczością i powoduje ż analitycy zmuszeni są wyszukiwać informacji po omacku.

Jest jednak w tym wszystkim jeszcze jedna lekcja dla doświadczonych inwestorów, którzy chcą chronić swoje aktywa przed inflacją i utratą siły nabywczej. W przypadku nadmiernej deprecjacji waluty, władze dysponują pakietem środków prawnych i zaradczych, które mogą wykorzystać w celu narzucenia kontroli przepływu kapitału. Nie po to, by na siłę przejąć pewne aktywa, ale po prostu w walce o zachowanie waluty. W ten sposób niektóre aktywa mogą stać się tymczasowo niedostępne, jako efekt uboczny większego pakietu interwencjonistycznego. A w takiej sytuacji prawo popytu i podaży podniesie ceny wyżej.

A skoro jesteśmy już jedną nogą w recesji, chyba warto zacząć walczyć o ochronę posiadanego kapitału.